содержание

Содержание

Введение

1.

Теоретические аспекты оценки стоимости

недвижимости

1.1 . Понятие недвижимого

имущества (жилые помещения как

недвижимость)

1.2. Подходы и принципы

оценки стоимости недвижимости

2.

Практический подход к оценке стоимости

недвижимости

2.1. Расчет стоимости объекта

недвижимости

2.2. Выбор окончательной цены

объекта

Заключение

Список

использованной литературы

Введение

Происходящие в

Российской Федерации процессы перехода к

рыночной модели экономики возродили права

частной собственности и свободу

предпринимательства, позволяющие

субъектам рынка владеть, распоряжаться и

пользоваться объектами недвижимости:

зданиями, сооружениями, а также земельными

участками определённого целевого

назначения.

Необходимым элементом

рыночной экономики выступает институт

независимой оценки собственности, без

которого невозможно становление права

собственности и демократизации

экономической жизни.

В первую очередь

это касается рынка недвижимости, развитие

которого может определить в перспективе

характер изменений всей

экономики.

Объективная оценка различных

видов стоимости (рыночной, инвестиционной,

залоговой, страховой, налогооблагаемой и

других) недвижимого имущества

необходима:

- при операциях купли-продажи

или сдачи в аренду;

- при акционировании

предприятий и перераспределении

имущественных долей;

- при кадастровой

оценке для целей налогообложения объектов

недвижимости: зданий и земельных

участков;

- для страхования объектов

недвижимости;

- при кредитовании под

залог объектов недвижимости;

- при

ликвидации объектов недвижимости;

- при

исполнении права наследования, судебного

приговора;

- при других операциях,

связанных с реализацией имущественных прав

на объекты недвижимости.

При любом

общественном устройстве особое место в

системе общественных отношений занимает

недвижимое имущество, с функционированием

которого так или иначе связаны жизнь и

деятельность людей во всех сферах бизнеса,

управления и организации.

Развитие

оценочной деятельности в Российской

Федерации определяется развитием

рыночных отношений. Оценка собственности

различных видов все более становится

неотъемлемым и действенным инструментом

рыночной экономики.

Оценка стоимости

любого объекта собственности -

упорядоченный, целенаправленный процесс

определения в денежном выражении стоимости

соответствующего вида с учетом

потенциального и реального дохода,

приносимого им в определенный момент

времени в условиях конкретного сегмента

рынка.

Особенностью процесса оценки

стоимости объекта имущества является его

рыночный характер. Это означает, что

процесс оценки объекта не ограничивается

учетом одних только затрат на создание или

приобретение оцениваемого объекта

собственности - необходим учет

совокупности рыночных факторов,

экономических особенностей оцениваемого

объекта, а также макроэкономического и

микроэкономического окружения. Рыночная

стоимость оцениваемого объекта

непостоянна - изменяется во времени под

воздействием многочисленных факторов.

По этой причине она может быть

определена только на данный конкретный

момент времени. Это означает, что

периодическая оценка объектов

собственности является необходимым

условием функционирования рыночной

экономики.

Начало формированию рынка

жилья было положено в начале 90-х гг., когда

частная собственность на существующее и

вновь строящееся жилье получила законное

основание. С тех пор стали развиваться

параллельно два процесса: быстрое

становление вторичного рынка жилья на базе

его приватизации и появление рынка нового

жилья. На сегодняшний день доля частного

жилого фонда, который и является объектом

купли - продажи, составляет по РФ 70%, а по НСО

74% от всего жилого фонда. Это обусловило

объективную необходимость оценки жилой

недвижимости, которая имеет существенную

специфику по сравнению с другими объектами

недвижимости, и применения современных

(методов этой оценки.

Это особенно

актуально для жилых квартир поскольку

Федеральный закон «Об оценочной

деятельности в Российской Федерации» №135

ФЗ от 29 июля 1998 года и Стандарты оценки

ориентируются на оценку достаточно крупных

и индивидуальных объектов типа зданий,

нежилых помещений и т. п., стоимостью сотни

тысяч или миллионов долларов. Обычный

полный отчет об оценке таких объектов

представляет собой целый том объемом 50-100

печатных страниц, включая приложения. Его

подготовка весьма трудоемка и требует

высокой квалификации разработчика. Обычная

квартира на 1 - 2 порядка дешевле крупного

объекта и потому индивидуальный подход к их

оценке избыточен. К тому же, стремительный

рост цен на квартиры делает результаты

индивидуальной оценки недостоверными. Так,

рост цен на квартиры в Новосибирске за

период с апреля по ноябрь 2004 года составил

43%.

Поэтому для небольшой жилой

недвижимости, т.е. квартир вторичного рынка

жилья необходима методика, которая с

большой точностью и высокой скоростью

произведет оценку.

Целью данной работы

является изучение теоретических аспектов

определения рыночной стоимости объекта

недвижимости, а так же применение

полученных знаний на практике. В работе

поставлены следующие задачи:

- Дать

определение понятия «недвижимость»;

-

Рассмотреть теоретические аспекты оценки

недвижимости;

- Оценить объект

недвижимости различными методами;

-

Проанализировать полученные

результаты.

Предметом исследования

являются методологические подходы к оценке

стоимости недвижимости. Объектом в работе

является объект недвижимости –

двухкомнатная квартира.

1.Теоретические аспекты оценки

стоимости недвижимости

? Понятие

недвижимого имущества (жилые помещения как

недвижимость)

Само понятие

«недвижимость» в современной России, хотя и

введено в активный практический оборот не

давно, но его значение выходит далеко за

Дело в том, что именно недвижимость

формирует центральное звено всей системы

рыночных отношений. Объекты недвижимости –

не только важнейший товар, удовлетворяющий

разнообразные личные потребности людей, но

и одновременно капитал в вещной форме,

приносящий доход. Вложения в них обычно

представляют собой инвестирования с целью

получения прибыли.

Недвижимость –

основа национального богатства страны,

имеющая по числу собственников массовый,

всенародный характер. Актуальность темы

велика, так как знание экономики

недвижимости крайне необходимо как для

успешной предпринимательской деятельности

в различных видах бизнеса, так и в жизни, в

быту любой семьи и отдельно взятых граждан,

поскольку собственность на недвижимость –

первичная основа свободы, независимости и

достойного существования всех людей. В

данной работе под объектом понимается

рынок жилой недвижимости, а изучение рынка

недвижимости, сбор информации и анализ это

предмет работы.

Под имуществом в

гражданском праве понимаются отдельные

вещи или их совокупность (включая деньги и

ценные бумаги). К имуществу относятся

также имущественные права, работы и услуги,

информация, интеллектуальная

собственность и другие нематериальные

блага (статья 128 Гражданского кодекса

Российской Федерации).

Таким образом, в

широком смысле имущество включает

совокупность вещей, прав, требований и

обязанностей (долгов). Все составляющие

имущества являются объектом гражданских

прав и поэтому могут свободно отчуждаться

или переходить от одного лица к другому. При

этом отчуждении неизбежно встает вопрос об

оценке имущества.

Итак, имущество -

материальные объекты и нематериальные

блага, обладающие полезностью и стоимостью

и подлежащие по этим причинам денежной

оценке. Понятие имущества тесно связано с

определенными юридическими отношениями

(имущественными отношениями,

имущественными правами), которые также

подлежат оценке.

Деление имущества на

движимое и недвижимое берёт своё начало со

времён римского права. В понятие

недвижимого имущества входят физические

объекты с фиксированным местоположением в

пространстве и всё, что неотъемлемо с ними

связано как под поверхностью, так и над

поверхностью земли или является

обслуживающим предметом, а также права,

интересы и выгоды, обусловленные владением

объектами.

В Гражданском Кодексе (ст. 130)

дается чёткое определение термина

«недвижимая вещь»: «К недвижимым вещам

(недвижимое имущество, недвижимость),

относятся земельные участки, участки недр,

обособленные водные объекты и всё, что

прочно связано с землёй, то есть объекты,

перемещение которых без несоразмерного

ущерба их назначению невозможно, в том

числе лес, многолетние насаждения, здания,

сооружения».

В соответствии с

Федеральным Законом «О государственной

регистрации прав на недвижимое имущество и

сделок с ним», недвижимое имущество

(недвижимость), права на которое подлежат

государственной регистрации, включает:

земельные участки недр, обособленные

водные объекты и все объекты, которые

связаны с землёй так, что их перемещение без

несоразмерного ущерба их назначению

невозможнее, в том числе здания, сооружения,

леса и многолетние насаждения,

кондоминиумы, предприятия как

имущественные комплексы.

Здесь к

объектам недвижимости, добавлены жилые и

нежилые помещения, кондоминиумы. Таким

образом, необходимо различать понятие

недвижимости (недвижимого имущества) как

совокупности физических объектов (земли и

всего, что с ней связано) и недвижимой

собственности, включающей кроме

материальных объектов интересы,

преимущества и права, связанные с

собственностью на эти объекты.

?

Подходы и принципы оценки стоимости

недвижимости

Выбор метода оценки

очень важен для получения объективной и

точной стоимости

недвижимости.

Существуют три метода

оценки стоимости недвижимости:

1.

Затратный метод.

2.? Метод прямого

сравнительного анализа продаж.

3.?

Доходный метод.

Затратный метод

основывается на изучении возможностей

инвестора в приобретении недвижимости и

исходит из того, что инвестор, проявляя

должную благоразумность, не заплатит за

объект большую сумму, чем та, в которую

обойдется ему получение соответствующего

участка под застройку и возведение

аналогичного по назначению и качеству

объекта в обозримый период без

существенных издержек. Данный метод оценки

может привести к объективным результатам,

если возможно точно оценить величины

стоимости и износа объекта при условии

относительного равновесия спроса и

предложения на рынке

недвижимости.

Затратный метод показывает

оценку полной восстановительной стоимости

объекта за вычетом износа, увеличенную на

рыночную стоимость земли.

Основные этапы

процедуры при данном методе:

1.? Расчет

стоимости приобретения свободной и

имеющейся в распоряжении земли в целях

оптимального ее использования.

2.? расчет

рыночной стоимости возведения новых

аналогичных объектов получение полной

восстановительной стоимости объекта.

3.?

Определение величины физического,

функционального и внешнего износа объекта,

оборудования и механизмов.

4.? Уменьшение

восстановительной стоимости на сумму

износа для получения остаточной

восстановительной стоимости объекта.

5.?

Добавление к рассчитанной остаточной

восстановительной стоимости здания

стоимости земельного участка.

Метод

прямого сравнительного анализа продаж

основывается на посылке, что субъекты на

рынке осуществляют сделки купли-продажи по

аналогии, основываясь на информации об

аналогичных сделках. Отсюда следует, что

данный метод имеет в своей основе

предположение, что благоразумный

покупатель за выставленную на продажу

недвижимость не заплатит большую сумму, чем

та, за которую можно приобрести аналогичный

по качеству и пригодности объект.

Метод

включает сбор данных о рынке продаж и

предложений по объектам недвижимости,

сходным с оцениваемым. Цены на объекты –

аналоги затем корректируются с учетом

параметров, по которым объекты отличаются

друг от друга. После корректировки цен их

можно использовать для определения

рыночной стоимости оцениваемой

собственности.

Основные этапы процедуры

оценки при данном методе:

1.? Исследование

рынка с целью сбора информации о

совершенных сделках, котировках,

предположения по продажам объектов

недвижимости, аналогичных объекту

оценки.

2.? Отбор информации с целью

повышения ее достоверности и получения

подтверждения того, что совершенные сделки

произошли в свободных рыночных

условиях.

3.? Подбор подходящих единиц

измерения и проведение сравнительного

анализа для каждой выбранной единицы.

4.?

Сравнение оцениваемого объекта и

отобранных для сравнения объектов,

проданных или продающихся на рынке по

отдельным элементам; определение цены

оцениваемого объекта.

5.? Установление

стоимости оцениваемого объекта путем

анализа сравнительных характеристик и

ведение их к одному стоимостному

показателю или группе показателей. В

условиях недостатка или низкой

достоверности информации о рынке вместо

стоимостной оценки объекта выходные данные

могут быть представлены в виде группы

показателей или диапазона цен.

Доходный

метод основывается на принципе ожидания –

типичный инвестор или покупатель

приобретает недвижимость в ожидании

получения будущих доходов или выгод. Иными

словами, стоимость объекта определяется,

как его способность приносить доход в

будущем.

Метод мультипликатора валовой

ренты.

Метод мультипликатора валовой

ренты целесообразно применять для оценки

жилой и другой недвижимости, если

эксплуатационные затраты невозможно

определить достоверно либо информация о

них полностью отсутствует.

Метод основан

на предположении, что существует

определенная связь между ценой

недвижимости и возможным доходом от сдачи

ее в аренду (рентный доход).

Основные

этапы применения метода:

1. Расчет

мультипликатора валовой ренты на основе

анализа

продаж сопоставимых объектов,

которые на момент продажи

сдавались в

аренду.

МВР = Ц/Агод,

(1)

Где:

МВР

- мультипликатор валовой ренты; Ц - цена

продажи сопоставимого объекта; А -

годовой рентный доход.

2. На основе

суждений оценщика полученные

мультипликаторы валовой ренты следует

усреднить, получив единственное значение,

отражающее характер рыночных отношений в

сфере жилой недвижимости, который будет

применен в дальнейших расчетах.

3.

Определить величину рентного дохода

объекта оценки. Если на дату оценки он не

сдавался в аренду, необходимо

ориентироваться на аналогичные объекты,

опубликованные данные о типичных

показателях арендной платы, провести

необходимые корректировки.

4. Определить

стоимость объекта оценки (С):

С = МВР х

Агод,

(2)

Несмотря

на простоту алгоритма, указанный метод

следует применять только в случае

достоверной информации по сопоставимым

объектам, уверенности в том, что

объекты-аналоги имеют сходные

характеристики, а также рынок недвижимости

активен, и зафиксировано большое

количество продаж.

В случае если

собранная рыночная информация отвечает

признакам достаточности и достоверности,

арендная плата может определяться без

поправок, как средняя величина. В противном

случае необходимо внести

поправки.

Каждый из этих методов приводит

к получению ценовых характеристик

объектов. Дальнейший сравнительный анализ

позволяет взвесить достоинства и

недостатки каждого из использованных

методов и установить окончательную оценку

объекта собственности на основании данных

того метода или методов, которые расценены

как наиболее надежные.

В процессе работы

над определением стоимости объекта оценки

выявлено, что использование затратного

подхода оценки имущества является

неэффективным. Поэтому оценщиком принято

решение отказаться от его применения, и при

расчёте величины стоимости объекта оценки

и использовать только два – сравнительный

и доходный методы. Ниже приводится краткое

обоснование данного решения.

Затратный

подход основывается на принципе замещения,

который гласит, что покупатель не заплатит

за недвижимость больше той суммы, которую

нужно будет потратить на приобретение

земельного участка и строительства на нем

объекта, аналогичного по своим

потребительским характеристикам объекту

оценки, например, квартиры в

многоквартирном доме. Официальной сметой

затрат на покупку участка и строительства

на нём здания, частью которого является

объект оценки, Оценщик не располагает.

В

свою очередь, расчёт по «типовым» сметам,

СНИПам и т.п. с учётом всех реальных

дополнительных затрат, определением

совокупного износа здания в целом и

«вычленения» стоимости единицы площади

квартиры приведёт к большой погрешности

при вычислениях.

Кроме того, абсолютно

не известны случаи подобного «изощрённого»

приобретения жилья, когда

покупатель-частное лицо приобретал в

собственность одну квартиру в

многоквартирном доме посредством его

строительства.

Процесс оценки – это

последовательность действий, выполняемых в

ходе определения стоимости. Оценка

стоимости недвижимости – сложный и

трудоёмкий процесс, состоящий из

нескольких этапов. Его можно разделить на

следующие стадии:

1. Определение

проблемы.

2. Предварительный осмотр

объекта и заключение договора на

оценку.

3. Сбор и анализ данных.

4. Оценка

земельного участка.

5. Применение трёх

подходов к оценке объекта недвижимости.

6.

Согласование результатов, полученных с

помощью различных подходов.

7. Подготовка

отчёта и заключения об оценке.

8. Доклад об

оценке.

Рассмотрим основные и наиболее

важные этапы проведения оценки

недвижимости. Соблюдение всех необходимых

условий процесса оценки приводит к

наилучшим результатам [12].

1 Этап.

Определение проблемы. Задача оценки

объекта недвижимости определяется

четырьмя составляющими, к числу которых

относятся идентификация объекта или

объектов, которые подлежат оценке;

определение оцениваемых прав

собственности; определение цели проведения

оценки; установление даты, на которую

производится оценка [7].

1. Идентификация

объекта недвижимости. При идентификации

объекта недвижимости указываются его

наименование, инвентаризационный номер,

местоположение и другие реквизиты, и

фактические характеристики.

2. Выявление

предмета оценки. Важнейший момент при

осуществлении оценки объекта недвижимости

– выявление предмета оценки, то есть того,

что подлежит оценке, - весь комплекс

имущественных прав на недвижимость или

некоторые имущественные права.

3.

Определение даты оценки. Дата оценки – это

момент времени, в который выполняется

оценка. С течением времени стоимость

объектов недвижимости изменяется.

Например, существуют сезонные колебания

цен на недвижимость в зависимости от

времени года. Причём изменения в короткие

промежутки времени могут быть

значительными. В связи с этим необходимо

установить с самого начала дату оценки. Это

может быть дата его осмотра, дата судебного

разбирательства, связанного с разделением

имущественного комплекса.

Дата оценки

стоимости объекта важна также при

использовании сравнительного подхода к

оценке, когда стоимость оцениваемого

объекта сравнивается с данными

сопоставимых сделок. Используя данные по

сопоставимым объектам, важно знать дату их

оценки. В случае если оценка объекта

недвижимости производится в связи с

судебным разбирательством, например в

связи с неплатёжеспособностью предприятия,

дату оценки может определить суд.

4.

Формулирование цели и функции оценки.

Определение цели оценки – очень важный

этап. От цели оценки зависит выбор её

методики. Неправильно сформулированная

цель влечёт за собой использование

неадекватной методики оценки и ошибочный

результат. В связи с этим в отчёте по оценке

необходимо указать, что данная оценка

действительна лишь для цели или целей,

указанных в данном отчёте. Использование

полученных результатов в других целях

некорректно. Например, методы оценки

объекта недвижимости для налогообложения

имущества отличаются от методов,

используемых для оценки при его

ликвидации.

Цель оценки определить вид

стоимости, которую требуется определить.

Функция оценки – это сфера её последующего

использования. Например, оценка необходима

для помощи продавцу или покупателю в

определении цены объекта недвижимости.

5.

Ознакомление заказчика с ограничительными

условиями. На первой стадии оценки

необходимо ознакомить заказчика с

основными ограничительными условиями,

которые сопровождают оценку стоимости

объекта недвижимости. Они формулируются

для защиты интересов заказчика и

эксперта-оценщика. Часть их при

необходимости следует отражать в отчёте об

оценке, чтобы избежать в будущем в

отношениях между заказчиком и

экспертом-оценщиком конфликтных

ситуаций.

Ниже приведены некоторые

основные ограничительные условия оценки

стоимости объектов недвижимости.

1. При

подготовке отчёта об оценке объекта

используются прогнозные данные о будущих

прибылях и амортизационных отчислениях,

полученные от заказчика.

2. Финансовые и

технико-экономические характеристики

объекта, используемые в оценке, берутся или

рассчитываются на основе бухгалтерской

отчётности без проведения специальной

аудиторской проверки её достоверности и

инвентаризации имущества.

3. В процессе

оценки специальная юридическая экспертиза

документов, касающихся прав собственности

на оцениваемые объекты, не проводится.

4.

Прогнозы, содержащиеся в отчёте, основаны

на текущих рыночных условиях и

предполагаемых краткосрочных факторах,

влияющих на изменение спроса и предложения

и сохраняющихся в прогнозный период

экономической ситуации. Однако эти

прогнозы подвержены изменениям из-за

меняющихся условий в будущем.

5. Данная

оценка действительна лишь на дату оценки,

указанную в данном отчёте, и для целей,

указанных в нём.

6. Заказчик гарантирует:

любая информация, суждения, аналитические

разработки эксперта-оценщика и другие

материалы настоящего отчёта будут

использованы им исключительно в

соответствии с целями задания на

оценку.

7. Эксперт-оценщик и заказчик

гарантируют конфиденциальность

информации, полученной ими в процессе

оценки объекта недвижимости, за

исключением случаев, предусмотренных

действующим законодательством РФ.

8.

Отчёт об оценке должен рассматриваться как

ограниченное исследование, в котором

эксперт-оценщик не соблюдал всех

требований к оценке, предусмотренных

стандартов по оценке.

9. Заключение и

отчёт об оценке объекта недвижимости

представляют собой точку зрения

эксперта-оценщика без каких-либо гарантий с

его стороны в отношении последующей

реализации имущества.

10. Эксперт-оценщик

не представляет никаких гарантий и

обязательств по поводу сохранности

имущества и отсутствия нарушений

действующего законодательства.

11.

Заказчик обеспечивает эксперта-оценщика

всей необходимой для оценки информацией,

включая технический паспорт объекта,

балансовые отчёты и отчеты о результатах

деятельности за последние четыре года,

текстами договоров с третьими лицами,

документами, подтверждающими право

собственности на имущество, и другими

документами. Эксперт- оценщик имеет право

получать требуемую для оценки информацию

об объекте недвижимости непосредственно в

государственных органах управления.

При

невозможности получить в полном объёме

документы и информацию, необходимые для

оценки, в том числе от третьих лиц, эксперт-

оценщик должен отразить это в своём отчёте.

Эксперт-оценщик не несёт ответственности

за выводы, сделанные на основе документов и

информации, содержащих недостоверные

сведения.

12. Заказчик обеспечивает личное

ознакомление эксперта-оценщика с объектом

недвижимости и возможность анкетирования

администрации [4].

2 Этап.

Предварительный осмотр объекта и

заключение договора на оценку. Вторая

стадия оценки – это предварительный осмотр

объекта и заключение договора на оценку.

Эта стадия оценки включает:

-

предварительный осмотр объекта и

знакомство с его администрацией;

-

определение исходной информации и её

источников;

- определение состава группы

экспертов-оценщиков;

- составление

задания на оценку и календарного плана;

-

подготовку и подписание договора на

оценку.

1. Предварительный осмотр объекта

и знакомство с его администрацией. На этой

стадии оценки объект предварительно

осматривается, и эксперт знакомится с его

администрацией. Предварительный осмотр

объекта лучше провести с одним из опытных

представителей заказчика, чтобы,

осматривая объект, попытаться больше

узнать у него о предыстории развития

объекта, выпускаемой им продукции, его

физическом состоянии, квалификации

работников и руководителей предприятия,

психологическом климате в коллективе,

перспективах развития предприятия, более

глубоко понять, что представляет собой

данный объект.

Важно на этом этапе оценки

определить представителя заказчика,

который будет формулировать задание,

подписывать договор об оценке и

осуществлять приёмку отчёта, обеспечивать

исходной информацией. Важно также

определить эксперта-оценщика,

ответственного за подготовку и сдачу

отчёта заказчику.

2. Определение

исходной информации и её источников. На

данном этапе необходимо определить типы

данных, используемых для оценки, а также их

источники. Это могут быть сведения о рынке,

на котором функционирует объект, данные о

других аналогичных объектах, финансовые и

технико-экономические показатели

деятельности предприятия и перспектив его

развития на ближайшее будущее, данные о

социальных, политических, правовых,

экономических и экологических факторах,

влияющих на стоимость оцениваемого

объекта. Самый распространённый способ

представления общих данных – это разбивка

их на подразделы, касающиеся рынка и

сектора рынка, на котором функционирует

объект, вида продукции, цен на неё,

местоположение объекта (то есть данные о

городе, районе, где расположен объект).

Преимущество данного способа

представления информации заключается в

том, что, собрав и систематизировав

информацию один раз, её можно использовать

для проведения оценок и других объектов. В

настоящее время, когда рынок, связанный с

оценочной деятельностью, не развит, сбор

информации для объектов недвижимости –

наиболее трудоёмкая часть всего процесса

оценки. Определив виды данных, необходимых

для оценки, важно выявить источники их

получения. Это могут быть управленческие

службы заказчика, специальные

периодические издания, государственные

органы управления, специальная справочная

литература. При заключении договора на

оценку объектов недвижимости необходимо

указать состав документов, которые

заказчик должен представить

эксперту-оценщику к определённому сроку, с

тем, чтобы он смог начать оценку

объекта.

3. Определение состава группы

экспертов-оценщиков. Ответственный за

проведение оценки эксперт-оценщик должен

определить состав группы экспертов,

которые будут участвовать в оценке

стоимости объектов недвижимости. Небольшой

объект недвижимости может оценивать один

эксперт. Если объект крупный, то для оценки

необходимо привлечь несколько

человек-экономистов, специалистов по

маркетингу, технических экспертов,

экологов.

4. Составление задания на оценку

и календарного плана. Задание на оценку, как

правило, подготавливает эксперт-оценщик.

Практика показывает, что заказчик из-за

отсутствия достаточных знаний в области

оценки делает это не достаточно чётко.

Недостаточная чёткость формулировки целей

и функций оценки – основная причина ошибок

и конфликтных ситуаций в отношениях между

заказчиком и экспертом-оценщиком. Задание

на оценку включает следующее: имя

заказчика, имя эксперта-оценщика, предмет

оценки, дату оценки, цель и функцию оценки,

применяемый стандарт стоимости,

календарный план, особые

условия.

Приведённый выше состав задания

на оценку имеет примерный характер. В

каждом случае эксперт-оценщик уточняет

состав задания на оценку, исходя из

конкретных особенностей объекта оценки. В

процессе оценки возможны отклонения от

задания или дополнения к нему. Эти случаи

фиксируются экспертом-оценщиком

докладными записками заказчику. Копии

докладных записок прилагаются к отчёту об

оценке.

Задание на оценку должно быть

приложено к отчёту об оценке. Разработка и

подписание заказчиком и

экспертом-оценщиком подробного

календарного плана оценки – важный этап,

организующий стороны на целенаправленную

работу.

Продолжительность оценки

объекта недвижимости зависит от величины

объекта. В среднем продолжительность

оценки объекта недвижимости составляет 2-3

недели. Однако при работе с крупными

объектами продолжительность оценки может

быть значительно больше.

5. Подготовка и

подписание договора на оценку. Процесс

подготовки и подписания договора на оценку

имеет особенности, обусловленные предметом

и объектом оценки, возможностями заказчика

и квалификацией эксперта-оценщика [4].

3

Этап. Сбор и обработка информации. Для

определения рыночной стоимости объекта

используется следующая информация: титул

собственности и регистрационные данные по

объекту, физические характеристики

объекта, данные о взаимосвязи объекта с

инфраструктурой, экономические факторы,

характеризующие объект. Источниками этой

информации могут быть городские, районные

комитеты и органы, где регистрируются

сделки с объектами недвижимости,

риэлтерские фирмы, ипотечные кредитные

организации, оценочные фирмы,

периодическая печать.

5 Этап. Выбор

методологии оценки. Четвертая стадия

процесса оценки – это выбор методов оценки.

При реализации этой стадии обосновывается

возможность применения определённых

подходов и методов, применимых для оценки

данного конкретного объекта

недвижимости.

В рыночных условиях

хозяйствования используются три

общепринятых подхода к оценке стоимости

объектов недвижимости: затратный, доходный

и сравнительный (или рыночный), на основе

которых определяются различные виды

стоимости объекта - рыночная,

инвестиционная, восстановительная,

стоимость замещения. Методы оценки

недвижимости зависят от принимаемого

подхода.

Каждый из подходов может быть

реализован несколькими методами. Выбор

подходов и методов, используемых при оценке

конкретной недвижимости, определяется

целью оценки, выбранной базой оценки и

характером объекта.

Доходный

подход базируется на определении

стоимости объекта оценки на основе текущей

стоимости ожидаемых доходов от владения

этим объектом. Основными методами

доходного подхода являются: метод прямой

капитализации дохода и метод

дисконтирования денежного потока. Метод

прямой капитализации применяется в

случаях, когда прогнозируемый годовой

чистый операционный доход является

постоянным и не имеет чётко выраженной

тенденции к изменению, а период его

получения не ограничен во времени. Метод

дисконтирования денежного потока (непрямой

капитализации) применяется в тех случаях,

когда прогнозируемые денежные потоки от

использования объекта оценки являются не

одинаковыми по величине и непостоянны на

протяжении выбранного периода

прогнозирования. Методы доходного подхода

целесообразно применять при рыночных базах

оценки стоимости объекта.

Затратный

подход базируется на определении

суммы затрат на воспроизводство или

замещение объекта оценки на дату оценки с

дальнейшей её корректировкой на сумму его

износа и обесценения. Основными методами

затратного подхода являются: метод

воспроизводства и метод замещения

функциональным аналогом. Практически оба

метода этого подхода идентичны и

различаются лишь процедурой определения

либо валовой стоимости воспроизводства,

либо валовой стоимости замещения объектом

аналогом. Затратный подход рекомендуется

применять, когда замещение объекта оценки

путём его воссоздания физически возможно и

экономически целесообразно, а также для

оценки специализированных объектов, рынок

купли-продажи которых

отсутствует.

Сравнительный

подход базируется на сравнительном

анализе цен продажи объектов, подобных

объекту оценки, и внесении соответствующих

корректировок с целью учёта отличий между

объектами аналогами и объектом оценки, в

результате чего определяется стоимость

оцениваемого объекта. Сравнительный подход

рекомендуется для определения стоимости

при наличии активного рынка данного вида

объектов.

Выбор подходов и методов

является прерогативой оценщиков.

Нормативные документы по оценке

рекомендуют применять при оценке

конкретного объекта как можно больше

подходов и методов в каждом подходе, а при

невозможности применения того или иного

подхода и метода?— давать чёткие пояснения

таких ограничений.

Оценка прав

пользования или владения земельным

участком и оценка улучшений (зданий,

сооружений), составляющие также часть этой

стадии оценки, которая выполняется с

применением определённых оценочных

процедур и приёмов [3].

6 Этап.

Согласование результатов оценки. Пятая

стадия процесса оценки, разрешение

противоречий в результатах, полученных при

оценке стоимости недвижимости различными

методами и определение наиболее вероятной

оценочной стоимости объекта. При этом

окончательный вывод делают по совокупности

их результатов, которые, как правило, должны

быть близкими. Существенные расхождения

указывают либо на ошибки в оценках, либо на

несбалансированность рынка.

Полезно

знать, что нормативными документами по

оценке запрещается согласовывать

результаты путём расчёта средней

арифметической величины стоимостей,

полученных от использования нескольких

методов, а также то, что аргументация

процедуры согласования должна быть в

обязательном порядке изложена в Отчёте

[2].

7 Этап. Составление отчёта об оценке.

Это завершающая стадия процесса оценки.

Отчёт должен содержать: объём оцениваемых

прав, цель оценки, вид определяемой

стоимости, дату оценки и дату составления

отчёта, краткое описание методологии

оценки, описание объекта оценки и его

ближайшего окружения, расчёты стоимости

объекта оценки одним или несколькими

методами, согласование результатов отчёта

и обоснование окончательно выбранной

оценочной стоимости. В конце отчёта должен

быть приведён сертификат-свидетельство,

указывающий на то, что оценка проведена

объективно и выполнена лично данным

оценщиком. В качестве приложений к отчёту

могут быть приведены некоторые исходные

данные, копии использованных в работе

документов, отдельные расчёты, фотографии

объекта или отдельных его элементов, а

также копии документов, подтверждающих

профессиональную квалификацию

оценщика.

Допускается даже устный отчёт

об оценке недвижимости, однако, как

показывает практика, в подавляющем

большинстве случаев применяется

письменная форма отчёта в сокращённом

(табличном) или расширенном (описательном)

видах. Сокращённая форма отчёта

применяется для небольших ординарных

объектов. Каждый отчёт должен быть подписан

оценщиком и скреплен печатью экспертной

организации, в которой работает оценщик

[12].

Любой отчёт об оценке достоверен лишь

в полном объёме и лишь в указанных в нём

целях. Ни заказчик, ни эксперт не могут

использовать отчёт или какую-либо его часть

иначе, чем это предусмотрено целью

оценки.

Оплата услуг эксперта-оценщика. В

основу определения размера оплаты услуг

эксперта-оценщика может быть положена

фиксированная цена, либо почасовая оплата.

Фиксированная цена определяется исходя из

величины фиксированного процента от

балансовой стоимости недвижимости. Обычно

эта величина составляет до 10%.

Фиксированная цена не оказывает влияния на

результаты оценки стоимости недвижимости и

может быть использована в качестве основы

для оплаты услуг эксперта-оценщика.

Если

после проведения оценки от

эксперта-оценщика требуется выступить на

суде в качестве независимого эксперта,

например в ходе слушания дела, то оплата его

услуг должна быть почасовой, не зависящей

от исхода судебного разбирательства.

Размер оплаты услуг эксперта-оценщика

зависит от многих факторов, в том числе от

сложности и масштабности объекта оценки,

опыта, имиджа и квалификации

эксперта-оценщика, финансовых возможностей

заказчика.

Подготовив проект договора на

оценку стоимости недвижимости,

эксперт-оценщик представляет его заказчику

для ознакомления. В качестве приложения к

договору прилагается задание на оценку [14].

2. Практический подход к оценке

стоимости недвижимости

2.3 Расчет

стоимости объекта недвижимости

Объект

оценки представляет собой помещение, общая

площадь которого составляет 127 кв.м. Данный

объект расположен в 5-ти этажном здании

торгового назначения 1970 года постройки на

1-ом этаже здания без подвала с охлаждаемыми

камерами. Фундаменты бетонные. Стены

кирпичные. Перегородки кирпичные,

гипсолитовые. Чердачное перекрытие

железобетонное. Полы мозаичные, плиточные,

дощатые и цементные. Кровля рулонная.

Отделка - евроремонт. Здания оборудованы

центральным отоплением, водопроводом,

канализацией, вентиляцией,

электроосвещением и холодильными

устройствами. Высота потолков составляет

порядка 2,5 метров.

Право собственности на

данный объект принадлежит компании ООО

«Киреев и Ко». Никаких иных ограничений на

данное право не имеется.

На середину

апреля 2008 года средняя стоимость аренды

полностью оборудованных первоклассных

торговых помещений в центральной части

города составила $1730 за 1 кв.м. в год. Разброс

значений арендных ставок для подобных

торговых площадей, расположенных в

центральной части города, составляет от $1150

до $4110 за 1 кв.м. в год.

В периферийных

районах города аренда торговых площадей

составляет от $190 до $460 за 1 кв.м. Цены сделок

по продаже торговых помещений составляли

на середину апреля 2008 года следующие

значения:

- $1890-4620 – за 1 кв. м. торговых

помещений в центральной части города;

-

$880-1730 – за 1 кв.м. остальных торговых

помещений.

Доля торговых площадей,

предлагаемых в аренду, на середину апреля

20084 года составляла:

Стоимость продажи

складских комплексов составляет $320-780 за 1

кв.м. в зависимости от имеющегося

специального оборудования, и при этом

весьма незначительно зависит от

месторасположения склада.

Средние

значения базовых арендных ставок по

состоянию на середину апреля 2008 года за

офисные помещения, расположенные в

центральной части города имеют следующие

значения:

- $630 за 1 кв.м. в год за офисные

помещения класса «А»;

- $495 за 1 кв.м. в год

за офисные помещения класса «В».

Арендные

ставки за офисные помещения высокого

класса, расположенные в менее престижных

районах города, ниже вышеприведенных на

11-19%.

Эксплуатационные расходы в офисных

центрах класса «А» и «В», как правило,

определяются дополнительно и составляют

порядка $80-130 за 1 кв.м. в год, включая

НДС.

Цены за аренду 1 кв.м. в год офисных

помещений других классов составляют (в

зависимости от месторасположения и

состояния помещений, включая НДС, и, часто,

оплату всех коммунальных услуг):

- $200-360 –

класс «С»;

- $190-360 – класс «D»;

Цены

сделок по продаже офисных помещений на

середину апреля 2008 года следующие:

- $2210-3750

за 1 кв.м. – за офисы класса «А» и

«В»;

$850-1680 за 1 кв.м. – за остальные

помещения.

Соотношение участников рынка,

покупающих офисы класса «А» и «В» и их

арендующие существенно не изменилось и

составляет примерно «один к

трем».

Спрос:

- до 100 кв.м. – 30%.

- 100-150

кв.м. – 30%.

- 150-300 кв.м. – 21%.

- свыше 300 кв.м.

– 19%.

Предложение:

- до 100 кв.м. – 22%.

-

100-150 кв.м. – 38%.

- 150-300 кв.м. – 20%.

- свыше 300

кв.м. – 20%.

Принцип лучшего и наиболее

эффективного использования формулируется

следующим образом: это разумное и возможное

использование объекта недвижимости,

обеспечивающее самую высокую стоимость

объекта на текущий момент. Данный принцип

является базовым (основным) для реализации

всех трех подходов к оценке, и его

интерпретация имеет особое значение в

каждом конкретном случае, так как влияет на

выбор вида определяемой стоимости.

Анализ лучшего и наиболее эффективного

использования осуществляется в два

этапа:

- на первом анализируется лучшее и

наиболее эффективное использование

земельного участка, как если бы он был

свободным;

- на втором – лучшее и наиболее

эффективное использование здания

(сооружения), которое находится на этом

участке.

Выбор оптимального варианта

использования земельного участка зависит

от потенциала местоположения участка,

возможностей рынка принять данный вариант

использования земельного участка и

реализовать данный вариант использования

участка с правовой точки зрения,

физических, грунтовых и ландшафтных

возможностей участка, а также

технологической и финансовой

обоснованности.

Физическая возможность.

Рельеф участка ровный, в целом спокойный.

На данном участке имеются инженерные

коммуникации. Физические характеристики

участка не накладывают ограничений на

возможные варианты его застройки.

Допустимость с правовой точки зрения.

Различного рода ограничения и сервитуты

(обременения) могут повлиять на возможные

варианты использования земельного участка.

Рассматриваемый земельный участок

находится на праве аренды (49 лет) у ООО

«Киреев и Ко». Финансовая целесообразность.

Наиболее целесообразным при данном

местоположении представляется

строительство зданий жилого и торгового

назначений. Максимальная

продуктивность. Исходя из настоящего

местоположения, максимальный доход при

использовании земельного участка будет

обеспечен при использовании данного

земельного участка для эксплуатации

зданий торгового и жилого

назначений.

Таким образом, лучшее и

наиболее эффективное использование

земельного участка как свободного - это

использование под застройку зданиями

жилого и торгового назначений.

Анализ

лучшего и наиболее эффективного

использования земельного участка с уже

имеющимися на нем зданиями и строениями

позволяет определить такое использование,

которое обеспечит максимальную доходность

объекта в долгосрочной перспективе.

Физически возможный вариант

использования. Как следует из

характеристик зданий, инженерного

обеспечения рассматриваемого земельного

участка, наилучшим с точки зрения

физической возможности использования

является использование здание в качестве

торгового. Законодательно разрешенное

использование.

Никаких ограничений на

использование данного здания на

собственника не наложено. Финансово

целесообразное использование.

Текущее

использование объекта недвижимости должно

обеспечить доход, превышающий затраты на

его содержание и тем самым создавать

дополнительную стоимость. Рассматриваемый

земельный участок с существующим зданием

позволяет получать устойчивый доход при

сдаче в аренду. Максимально продуктивное

использование. Вариант использования,

обеспечивающий максимальную доходность из

всех физически и законодательно возможных

вариантов, является использованием данного

здания в качестве торгового.

Таким

образом, лучшее и наиболее эффективное

использование земельного участка с

существующим на нем зданием это

использование в качестве здания торгового

назначения.

Сущность затратного метода

определяется тем, что стоимость

недвижимости определяется затратами на

приобретение участка земли, его

благоустройство и строительство на нем

оцениваемого объекта недвижимости (зданий

и сооружений).

Стоимость недвижимости по

затратному подходу – это стоимость полного

воспроизводства или замещения объекта

недвижимости минус износ плюс стоимость

участка земли как свободного.

Полная

стоимость воспроизводства (ПСВ) – это

стоимость строительства в ценах точной

копии оцениваемого объекта с

использованием таких же материалов,

строительных стандартов, дизайна и с тем же

качеством работ (со всеми

изъянами).

Полная стоимость замещения

(ПСЗ) – это стоимость строительства в тех же

ценах объекта, имеющего эквивалентную

полезность с объектом оценки, но

построенного из новых материалов и в

соответствии с современными стандартами,

дизайном и планировкой.

С практической

точки зрения при проведении оценки более

предпочтительно пользоваться ПСВ,

поскольку при замене создается здание,

отличное от оцениваемого (трудно оценить

разницу в полезности).

С теоретической

точки зрения при проведении оценки более

предпочтительно пользоваться ПСЗ,

поскольку маловероятно, что кто-то захочет

воспроизвести здание, возраст которого

более трех лет.

В данной работе при

расчете стоимости недвижимости будет

использована ПСЗ.

Алгоритм затратного

подхода оценки недвижимости.

1.

Рассчитывается стоимость земельного

участка и работ по его благоустройству.

Если участок арендован, то учитывается

стоимость права аренды;

2. Определяется

полная стоимость воспроизводства или

замещения;

3. Производится расчет всех

видов износа: физического, функционального,

внешнего;

4. Вычитается полный износ из

ПСВ (ПСЗ) с целью получения стоимости зданий

и сооружений.

5. Производится

суммирование стоимости земельного участка,

стоимости зданий и сооружений и стоимости

работ по благоустройству участка.

Методы

определения ПСВ (ПСЗ) объекта

недвижимости.

1. Метод количественного

анализа;

2. Метод разбивки по

компонентам;

3. Метод сравнительной

единицы.

Метод количественного

анализа.

Данный метод требует детального

подсчета всех издержек на возведение и

установку составных частей нового здания,

косвенных издержек (разрешение на

строительство, топосъемка, отвод земли,

накладные расходы, прибыль застройщика и

т.д.), а также прямые расходы. Завершающим

этапом в рамках данного метода будет

являться процесс составления подробной

сметы.

Метод разбивки по

компонентам.

Этот метод использует

показатели затрат по отдельным компонентам

здания, включая их установку. Отличие

данного метода от предыдущего заключается

в меньших трудозатратах за счет уменьшения

точности расчета в результате составления

не подробной сметы, а более укрупненного

сметного расчета.

Метод сравнительной

единицы.

Применяется по отношению к

стандартным типовым зданиям и сооружениям,

имеющим небольшие отклонения в

конструктивном решении относительно

аналогов, на которые приведены удельные

показатели стоимости в различных

документах нормативного и

рекомендательного характера.

В данной

работе будет применен метод сравнительной

единицы для расчета ПСЗ объекта

недвижимости. Данный метод основан на

данных представленных в сборниках

Укрупненных Показателей Восстановительной

Стоимости (УПВС). С использованием УПВС

формула для расчета ПСЗ объекта

недвижимости примет следующий вид:

ПСЗ

= Вед  6?483?000

руб.

6?483?000

руб.

? Выбор окончательной цены

объекта

В следствии того, что

затратный подход в наибольшей степени

отклоняется от значения рыночной

стоимости, ему присваивается вес в размере

10% от итоговой стоимости объекта

недвижимости. Сравнительный и доходный

подходы примерно равнозначно дают

объективное представление о рыночной

стоимости, поэтому им присваивается вес в

размере 45%.

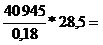

Итоговая стоимость объекта

недвижимости составляет:

778 740*0,1+3?529

000*0,45+6?483?000*0,45 = 77 874 + 1?588 050+ +2 ?917?350 = 4?583?270 руб.

Заключение

В настоящее

время проблема методического обеспечения

оценки и оценочной деятельности в России

стоит достаточно остро. Это связано с тем,

что в новых условиях хозяйствования

необходимы новые подходы, которые могли бы

обеспечить нормальное функционирование

экономики в целом и экономики недвижимости

в том числе.

Оценка рыночной стоимости

объектов недвижимости в России –

сравнительно новая область знаний и в этой

связи является новым научным направлением

со своей методологией, терминологией,

принципами исследования.

Практика по

оценке рыночной стоимости объектов

недвижимости показала, что использование

западных методик оценки на рынках, подобных

российским рынкам, очень часто даёт

неприемлемые результаты. Связано это с тем,

что для рынка недвижимости России в силу

его пассивности характерно сравнительно

бедное информационное поле, играющее

основную роль при формировании результата

по оценке рыночной стоимости объекта

недвижимости.

Анализ западных методик и

попытка использования в российских

условиях показал их относительную слабость

при решении проблем оценки в условиях

недостатка информации. Появившаяся в

России в последние годы литература по

оценке недвижимости является в лучшем

случае хорошим переводом западной теории

оценки, предназначенной для использования

на активных, хорошо развитых рынках,

практически не затрагивает проблем учёта

национальных особенностей рынка

недвижимости России и его государственного

регулирования, без которого эффективное

развитие рынка недвижимости для

современного уровня экономики России

невозможно.

Базируясь на мировом опыте,

развития оценки, в современных условиях

России необходимо создавать и развивать

национальную систему оценки [2].

Список

использованной литературы

1.?

Гражданский Кодекс Российской Федерации

часть 1 от 30 ноября 1994 г. N 51-ФЗ, часть вторая

от 26 января 1996 г. N 14-ФЗ и комментарии к

нему.

2.? Федеральный закон «Об оценочной

деятельности в РФ» от 29.06.1998 г. №135-ФЗ.

3.?

Федеральный закон от 21 июля 1997 г. N 122-ФЗ "О

государственной регистрации прав на

недвижимое имущество и сделок с ним" (с изм.

и доп. от 5 марта, 12 апреля 2001 г.)

4.?

Постановление Правительства РФ « Об

утверждении стандартов оценки» от 06.07.2001 г.

№ 519.

5.? Иванова Е.Н. Оценка стоимости

недвижимости: Учебное пособие – М.: изд-во

«КноРус», 2007г. -344с.

6.? Асаул А.Н. Экономика

недвижимости. 2-е изд., Спб.: изд-во «Питер»,

2007г. – 624с.

7.? Тепман Л.Н. Оценка

недвижимости, М.: изд-во «Юнити», 2007г. –

464с.

8.? Зимин А.И. Оценка имущества: вопросы

и ответы. - М.: изд-во «Юриспруденция», 2007г. –

240с.

9.? Федотова М.А., Уткин Э.А. Оценка

недвижимости и бизнеса. – М.: изд-во «ЭКМОС»,

2002г. – 352 с.

10. Соловьев М.М. Оценочная

деятельность. – М.: изд-во «Высшая школа

экономики», 2002г. – 224 с.

11. Ресин В.И.

Экономика недвижимости, М.: изд-во «Дело»,

2000г. – 327с.

12. Грибовский С.В. Оценка

доходной недвижимости, Спб: изд-во

«Питер» , 2001 г. – 334 с.

13. Горемыкин В.А.

Экономика недвижимости. М: изд-во

«Маркетинг», 2002 г. – 801 с.

14. Грязнова А.Г.,

Федотова М.А. Оценка недвижимости: Учебник.

М.- изд-во «Финансы и статистика», 2004. –

496с.

15. Рахман И.А. Развитие рынка

недвижимости в России: Теория. Проблемы.

Практика.- М.: изд-во «Экономика», 2000.

16.

Озеров Е. С. Экономика и менеджмент

недвижимости. Спб: изд-во «МКС», 2003 – 422

с.

17. Д. В. Виноградов Экономика

недвижимости: Учебное пособие – Владим.

гос. ун-т; Владимир, 2007. – 136 с.

18. Татарова

А.В. Оценка недвижимости и управление

собственностью: Учебное пособие. Таганрог:

изд-во ТРТУ, 2003.

19. Гриненко С.В. Экономика

недвижимости Конспект лекций. Таганрог:

изд-во ТРТУ, 2004.

20. Симионова Н.Е., Шеина

С.Г. Методы оценки и технической

экспертизы недвижимости, Учебное пособие,

М.: ИКЦ «МарТ»; Ростов н/Д: изд. Центр «МарТ»,

2006 - 448с

21. Страхов Ю.И., Каминский А.В.,

Трейгер Е.М. Анализ практики оценки

недвижимости. Учебно-практическое пособие,

М.: изд-во «Международная академия оценки и

консалтинга», 2004г. – 238 с.

22. Логинов М.П. К

вопросу об оценке недвижимости в России//

ЭКО.- 2002’9.

23. Иванова А.В.

Совершенствование методов управления

недвижимостью //: Экономические науки.

Москва, 2006. № 9.